E&M

2021/4

Banche e risorse umane: un rapporto da ripensare

I progressi tecnologici, la crescita culturale e la diversificazione dei bisogni della clientela hanno stanno modificando i modelli di business delle banche, le loro strutture organizzative, le modalità di produzione e di distribuzione di prodotti e servizi, imponendo mutamenti nella qualità delle risorse umane impiegate.#Il dilemma che il settore bancario si trova oggi ad affrontare nel processo di digitalizzazione è mantenere il giusto equilibrio tra automazione e contatto umano. La pandemia da Covid-19 ha posto l’accento sulla gestione del cliente, che sempre più richiede di essere assistito direttamente dal personale bancario, un dato riscontrabile anche tra le fasce giovani della popolazione.#Alla direzione risorse umane del settore bancario spetta il compito di: promuovere programmi di change management, di upskilling e reskilling, e di rivedere le modalità per gestire obiettivi e performance in un contesto di lavoro agile. Non è un caso che nelle banche più innovative ed evolute la funzione risorse umane abbia assunto in alcuni casi la denominazione di HR Transformation Department.

L’evoluzione dell’attività bancaria non è mai stata così rapida e intensa come negli ultimi vent’anni. Concentrazioni, tecnologia, competizione, legislazione, crisi, ristrutturazioni e, da ultimo, la pandemia hanno modificato radicalmente il mondo bancario.

Le conseguenze di tutto questo sono state, da un lato, la separazione delle banche in due grandi categorie: quelle che sono sopravvissute e quelle che sono uscite dal mercato; dall’altro lato, si è fatta sempre più pressante, per le banche sopravvissute, la necessità di riflettere sui loro modelli di business, per adeguarli alle caratteristiche imposte dal mutato ambiente in cui operano e in cui dovranno operare nel futuro più o meno prossimo.

Molte cose sono già mutate e molte altre muteranno ancora. Fra di esse, quella che più di altre è oggetto e soggetto di tali mutamenti è costituita dalle risorse umane. Specie negli ultimi decenni, in effetti, gli aspetti quantitativi e qualitativi delle risorse umane delle banche si sono evoluti in modo intenso e con rapidità crescente. Il fenomeno è stato e sarà anche in futuro condizionato da diversi elementi, fra i quali hanno assunto un ruolo sempre più importante quelli tecnologici. I rapidi e forti progressi della tecnologia, insieme con la crescita culturale e la maggior sofisticazione dei bisogni della clientela, hanno via via modificato il modello di business delle banche, le loro strutture organizzative, le modalità di produzione e di distribuzione dei prodotti e dei servizi, imponendo mutamenti sostanziali nella quantità e nella qualità delle risorse umane impiegate. In particolare, tale qualità è risultata determinante per il successo delle banche nell’adozione di nuovi modelli di business e delle conseguenti strutture organizzative, imposte, oltre che dalla tecnologia, dall’evoluzione della struttura e del funzionamento del mercato.

Di seguito si analizzerà l’evoluzione del ruolo delle risorse umane nelle banche italiane, realizzando un confronto con alcuni altri Paesi, e si delineeranno le principali sfide per la futura gestione del fattore produttivo più prezioso di cui le banche dispongono per lo svolgimento della propria attività: il personale.

Un confronto tra Paesi

La crescita del processo di digitalizzazione dell’attività bancaria è dovuta a una pluralità di fattori concorrenti. Fra questi, un ruolo di rilievo è imputabile:

- allo sviluppo della tecnologia, sia in termini di estensione e di qualità delle infrastrutture e di opportunità di connessione sia in termini di applicazioni;

- all’evoluzione degli atteggiamenti della clientela e alla sempre maggiore propensione, non solo dei cosiddetti Millenial, ma anche della clientela di età media o medio-alta, a riconvertirsi verso l’utilizzo di canali virtuali;

- alla continua pressione sui conti economici delle banche, che spingono da tempo alla ricerca di maggiori economie sul lato dei costi attraverso un maggiore ricorso alla digitalizzazione dei processi produttivi, di back office e distributivi;

- alla pandemia da Covid-19 che ha determinato una decisa accelerazione di tale processo, con l’obiettivo di preservare, durante i periodi di lockdown, la continuità operativa delle banche, tutelando al contempo la salute dei propri dipendenti e dei clienti.

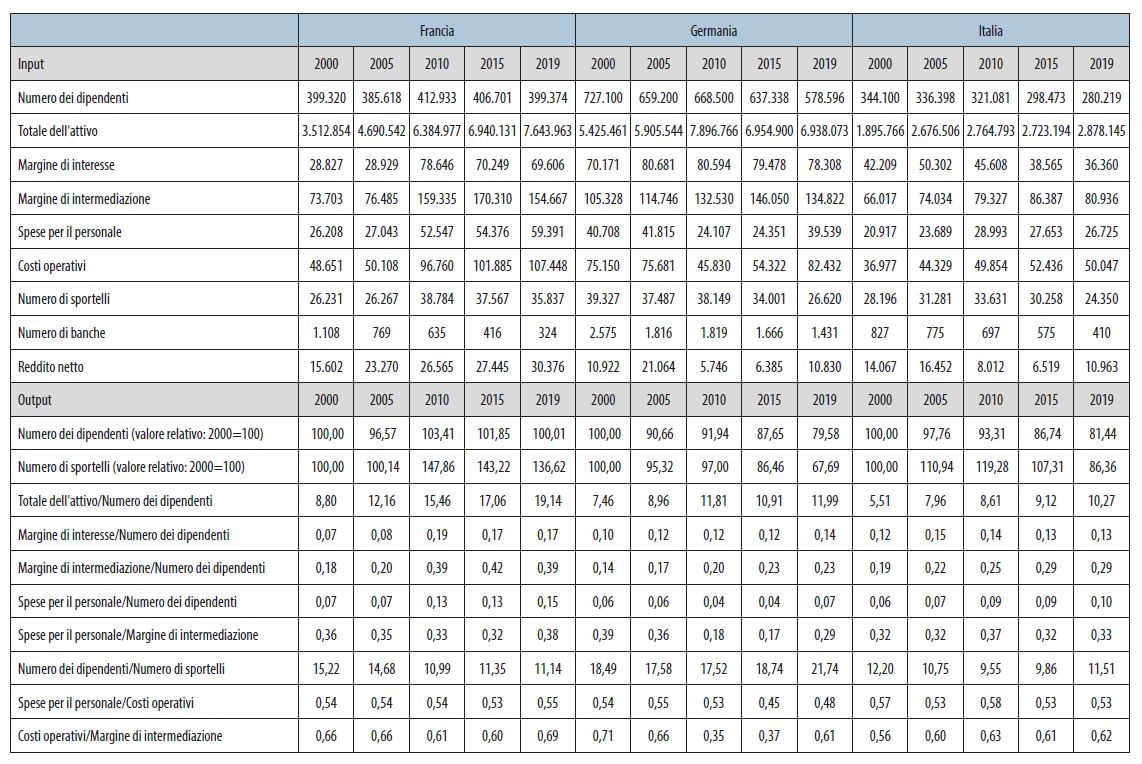

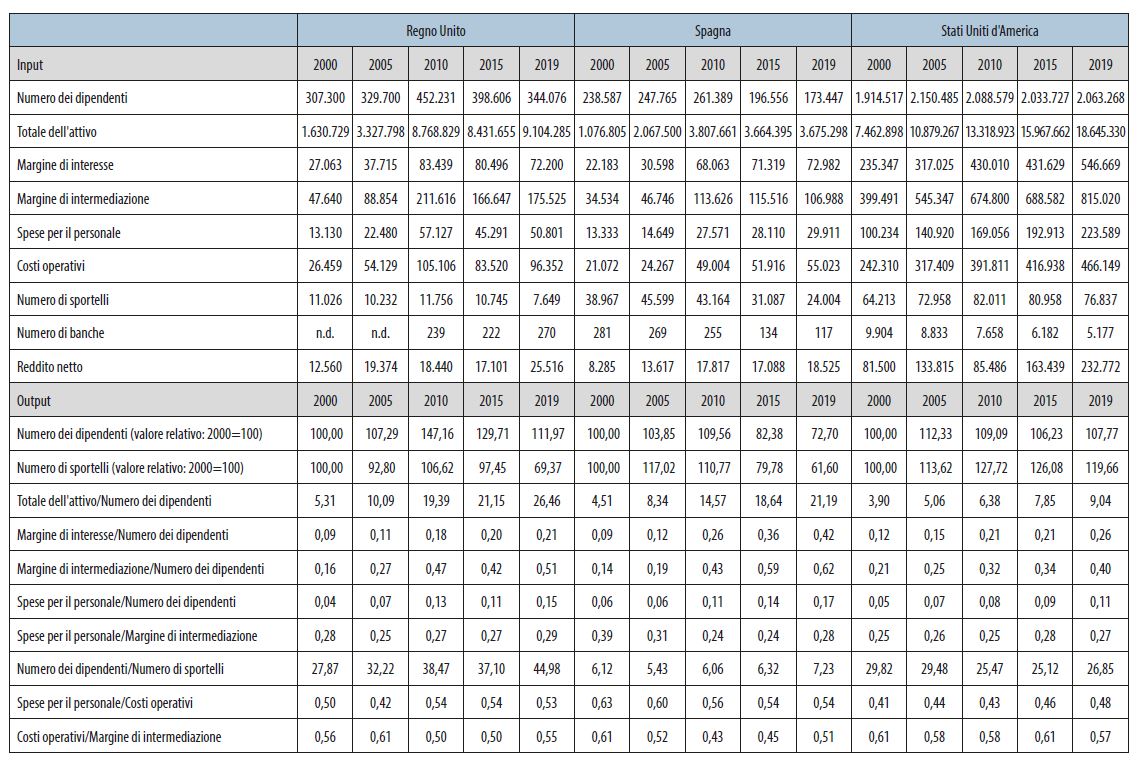

Nella Tabella 1 sono presentati alcuni dati di bilancio riferiti all’intero sistema bancario italiano a partire dal 2000 e sono posti a confronto con gli omologhi dati riferiti ai sistemi bancari francese, tedesco, britannico, spagnolo e statunitense.

Da essa si evince che:

- il numero delle risorse umane impiegate nelle banche in Italia è passato da 344.100 unità nel 2000 a 280.219 unità un ventennio dopo, con una riduzione del 18,56 per cento. Nello stesso arco temporale in Francia il loro numero ha avuto una sostanziale stabilità, negli Stati Uniti è aumentato del 7,7 per cento e nel Regno Unito è cresciuto del 12 per cento circa. In Germania e in Spagna il personale bancario ha avuto un andamento molto più simile a quello dell’Italia, con una riduzione, rispettivamente, del 20 e del 27,5 per cento circa;

- il numero di sportelli bancari in Italia è passato da 28.196 del 2000 a 24.350 di fine periodo, con una riduzione del 13,64 per cento, esito di un forte processo di razionalizzazione della struttura distributiva. Nello stesso periodo gli sportelli in Francia sono cresciuti del 36 per cento, negli Stati Uniti del 20 per cento e nel Regno Unito del 12 per cento. Per contro, l’andamento del numero di sportelli in Germania è stato caratterizzato, nello stesso periodo, da una riduzione del 32 per cento circa e in Spagna del 38,4 per cento. Tali dati, in forte contrasto fra di loro, si spiegano anche con il punto di partenza dell’analisi e con il diverso grado di sviluppo degli sportelli a quella data: per esempio, se in Italia si confrontasse il trend degli sportelli bancari dal 2010 (in cui il loro numero ha raggiunto il punto di massimo) alla fine del periodo in esame, la loro riduzione sarebbe pari al 27,6 per cento;

- il numero delle risorse umane per sportello bancario in Italia è pari, alla fine del periodo considerato, a 11,51. Mentre questo dato si avvicina a quello dei sistemi bancari francese (11,14) e spagnolo (7,23), diverge notevolmente da quello tedesco (21,71), statunitense (26,85) e britannico (44,98);

- il totale dell’attivo per dipendente nel sistema bancario italiano è quasi raddoppiato nell’arco dei venti anni presi a riferimento, passando da 5,51 a 10,27. Alla fine del periodo considerato solo gli Stati Uniti mostrano un valore inferiore (9,04);

- le spese per il personale pro capite nelle banche italiane mostrano, insieme con quelle tedesche, il valore più basso dei sei sistemi considerati;

- nel complesso, le spese per il personale del sistema bancario italiano rappresentavano nel 2000 il 57 per cento dei costi operativi e il 32 per cento del margine di intermediazione, mentre alla fine del periodo considerato ne rappresentano rispettivamente il 53 per cento e il 33 per cento, valori abbastanza simili a quelli degli altri sistemi considerati;

- infine, il cost-income ratio dell’universo delle banche italiane, pari al rapporto fra costi operativi e margine di intermediazione, nel 2000 era pari al 56 per cento, a fronte del 62 per cento alla fine del periodo. Degli altri sistemi bancari considerati, solo quello francese ha un livello superiore.

La riduzione dei costi delle risorse umane nelle banche italiane è quindi almeno parzialmente già avvenuta, per effetto della contrazione del numero di tali risorse, dovuta principalmente ai numerosi processi di fusione e di incorporazione avvenuti nel periodo e alla chiusura di molti sportelli.

Tabella 1 - Alcuni dati strutturali sui sistemi bancari di 6 Paesi

N.B.: Valori assoluti espressi in valuta locale/000.000

Fonti: Elaborazione su dati OECD, «Bank Profitability», 2000-2005; ECB, «Statistical Data Warehouse», 2010-2019; FDIC, «Data Tools», solo banche USA, 2000-2019.

La maggior parte della riduzione del cost-income delle banche italiane è stata infatti dovuta al ridimensionamento del costo delle risorse umane, la cui produttività – a parità di altre condizioni – è quindi aumentata. Quest’aumento è stato facilitato anche dai cambiamenti nel frattempo intervenuti nella qualità di queste risorse, dovuti essenzialmente a un’importante azione di formazione e di assorbimento della nuova cultura imposta dal variare del modello di business aziendale e dell’organizzazione della produzione e della distribuzione, specie sotto l’influsso dell’innovazione tecnologica. Questi cambiamenti sono stati possibili anche per il mutamento del mix professionale delle risorse umane impiegate, realizzato soprattutto con assunzioni continue di nuove persone, pur in presenza di contemporanee uscite di risorse con caratteristiche diverse, assicurando il reclutamento e l’immissione nella produzione, nella distribuzione e nell’amministrazione di giovani con una formazione più in linea con le mutate necessità dell’attività bancaria.

Sportelli bancari e risorse umane

In tutti i Paesi, sia pure in misura diversa, le reti fisiche di sportelli bancari si stanno contraendo sia per la riduzione della domanda di servizi finanziari sia per la crescita della fruizione in modalità digitale dei servizi bancari tradizionali. Anche in risposta a tali esigenze, le banche hanno abbandonato il modello distributivo basato quasi esclusivamente sull’utilizzo di un unico canale, pressoché indifferenziato e multifunzionale, adottando modelli distributivi differenziati in funzione dei segmenti di domanda serviti e dei prodotti offerti.

Non sono tuttavia soltanto fattori di domanda a spingere verso un minor utilizzo delle reti fisiche, ma anche fattori di offerta: la grande maggioranza delle banche di dimensioni medie, grandi e maggiori ritiene che la dimensione delle reti non sia più economicamente giustificabile ed evidenzi un eccesso di capacità produttiva. L’introduzione di canali distributivi più moderni permette di contenere i costi, di accrescere la qualità degli strumenti di pagamento, con effetti propulsivi sullo sviluppo della funzione monetaria, e di incrementare la soddisfazione e la retention della clientela. Da anni ormai le banche hanno proposto alla clientela una gamma sempre più ampia di canali di contatto: dal phone banking degli anni Novanta sino all’internet banking e al mobile banking degli anni più recenti e hanno arricchito sempre più l’offerta di prodotti e servizi su ciascun canale. In questo contesto, lo sportello è diventato uno dei perni del modello distributivo, dove il fattore distintivo è la customer experience, intesa come l’esperienza complessiva che i clienti vivono durante la loro relazione con un’impresa attraverso tutti i possibili punti di contatto[1].

Tuttavia, numerose ricerche a livello internazionale mostrano come lo sportello sia il canale associato alla maggiore customer satisfaction e ciò non accade solo per la generazione più anziana, ma anche per la fascia di età intermedia e, contrariamente alle aspettative, anche per la fascia più giovane.

Il giusto equilibrio fra automazione e contatto umano

Nel contesto attuale gli spazi per un’accresciuta digitalizzazione dell’offerta di servizi bancari sono ampi ma, al contempo, la banca non può trascurare il fatto che i propri clienti percepiscano i canali digitali come una fonte di informazioni preliminari oppure di servizi di base, ma non come un vero sostituto della rete fisica di sportelli.

Il valore aggiunto percepito dal cliente nella relazione con il personale di filiale non è considerato infatti sostituibile da canali alternativi basati su una relazione virtuale. Agli sportelli è anche attribuito il compito di trasmettere un senso di «presenza» locale, rinforzando il riconoscimento del marchio e la fiducia nello stesso. Inoltre, la rete degli sportelli è ancora quella preferita dai clienti per prodotti e servizi per i quali l’interazione con il personale bancario rimane fondamentale.

Il dilemma che il settore bancario si trova oggi ad affrontare nel processo di digitalizzazione è mantenere il giusto equilibrio tra automazione e contatto umano. La pandemia ha posto l’accento su questo problema: la gestione del cliente, spaventato dal presente e incerto sul futuro, ha richiesto un approccio fortemente interattivo. Per fare questo è indispensabile non perdere il contatto umano: soprattutto nella gestione dei momenti chiave, i clienti devono essere assistiti direttamente dal personale bancario, garantendo quell’attenzione e quella sicurezza che solo un’interazione in presenza può fornire. Proprio su questo aspetto il sistema bancario ha indirizzato i suoi principali sforzi di miglioramento nella fase di gestione dell’emergenza sanitaria. In tale contesto è stato decisivo per le banche implementare una strategia multicanale che colmasse le distanze, preservando la qualità del rapporto.

In quest’ottica, è fondamentale per le banche saper gestire al meglio i canali di contatto da remoto con la clientela: implementazione dell’attività di consulenza, maggiore assistenza tramite i canali social, efficienza nella gestione dei canali remoti e arricchimento dei servizi fruibili online.

In tale contesto, le banche dovranno quindi puntare sempre di più:

- sulla maggiore integrazione tra i diversi canali in un’ottica di cosiddetta omnicanalità. Il nuovo schema della relazione fra il cliente e la banca evidenzia l’aspettativa del cliente di potersi sempre mettere in contatto con la banca in funzione delle proprie esigenze e utilizzando il canale più comodo e più prossimo, combinando a proprio piacimento i diversi canali in funzione delle proprie particolari esigenze;

- sulla capacità di predisporre servizi su misura. La variabile chiave, in questo caso, è la capacità della banca di offrire il giusto prodotto o servizio al cliente attraverso il canale idoneo, imparando a interpretare le informazioni raccolte e già a propria disposizione, eventualmente integrandole con altre;

- sull’incremento dei punti di contatto. Sotto questo profilo, tutti i canali di contatto diventano importanti per lo sviluppo della relazione con il cliente ed è quest’ultimo che determina le modalità con cui interagire con la banca[2].

Il concetto di omnicanalità rappresenta pertanto il compimento della precedente multicanalità, ma si distingue da questa in virtù dell’integrazione tra i diversi canali, non più visti come a sé stanti o addirittura in conflitto, bensì come fruttuosamente integrabili. Il futuro può prevedere persino il superamento del concetto stesso di distinzione tra i diversi canali, in quanto potrà essere lasciata all’intelligenza artificiale la proposta al cliente del canale da impiegare in modo ottimale (intelligent routing), indipendentemente dal punto di contatto usato come prima scelta, sulla base sia del tipo di esigenza posta dal cliente sia del suo profilo, ricostruito in un’ottica di analisi dei cosiddetti big data.

Il ridisegno dell’employee experience

Per tutte le imprese, e in particolare per le banche, la qualità del servizio offerto nasce innanzitutto da una buona interazione tra il personale e i clienti: la customer experience offerta da una banca è, infatti, strettamente correlata alla employee experience, intesa come l’insieme dei sentimenti psico-cognitivi prodotti quotidianamente dall’interazione fra lavoratore e organizzazione aziendale.

La soddisfazione della clientela trae origine proprio dall’esperienza positiva del predetto personale, dalla sua soddisfazione nello svolgere il proprio lavoro, che si traduce in un maggiore orientamento ai bisogni della clientela. Per fornire un servizio di alta qualità servono persone motivate, che desiderino attivamente soddisfare le esigenze della clientela e che non si sentano quindi solo costrette a farlo[3].

Le risorse umane devono essere competenti e trasmettere alla clientela i valori della banca tramite il proprio comportamento, una corretta comunicazione e la valutazione costante dei feedback dei clienti.

I tradizionali modelli di comunicazione aziendali basati su un approccio top-down offrono poche opportunità di confronto tra gli impiegati più giovani e il top management. È pertanto necessario favorire l’avvio di nuovi canali di scambio di informazioni, basati su una comunicazione aperta tra le diverse funzioni, attraverso strumenti che consentano alle persone coinvolte di esprimere le proprie opinioni, proporre nuove idee, condividere i feedback ricevuti dai clienti e le proprie esperienze di interazione con la clientela.

Il modello di organizzazione interna che oggi prevale, piramidale, compartimentato e largamente ereditato dal mondo militare e dal taylorismo, tende invece a deresponsabilizzare le risorse umane. L’adozione di uno spirito agile – come quello necessario per una banca innovatrice orientata al digitale – implica, per contro, la mobilitazione della forza e dell’intelligenza di tutti i collaboratori. In tale contesto, la gestione della banca dovrebbe essere basata sui «perché» e non sui «come», e dovrebbe basarsi su collaboratori responsabilizzati e su un’organizzazione composta da piccoli gruppi autonomi, articolati per linee di business, con una riduzione dell’intermediazione gerarchica.

Le banche oggi hanno ancora molta strada da fare per incorporare il concetto di employee experience all’interno della loro cultura. Si tratta di un passaggio fondamentale per garantire un vantaggio competitivo sostenibile nel lungo periodo.

Dal remote working allo smart working

Il lavoro agile è esploso durante la pandemia, ma anche nel settore bancario italiano era già in uso da alcuni anni, seppur molto limitatamente, con l’obiettivo di accrescere il benessere personale e professionale dei lavoratori. Altri obiettivi perseguiti con l’avvio del lavoro agile riguardavano il desiderio di aumentare la flessibilità organizzativa della banca, di attirare nuovi talenti non intenzionati a lavorare in banca con modalità tradizionali, di ottenere un uso più efficiente e sostenibile delle risorse a disposizione.

Con la sola esclusione delle imprese che avevano già sperimentato lo smart working, la remotizzazione improvvisa e generalizzata del lavoro imposta dall’emergenza sanitaria ha finito per replicare a casa le stesse rigidità organizzative tipiche del lavoro in presenza. C’è quindi molto da lavorare sulla cultura organizzativa dello smart working, che si differenzia dal semplice remote working. Il lavoro agile o smart working implica infatti autonomia per il lavoratore, ma anche responsabilizzazione sui tempi e sui modi di esecuzione. Solo laddove il tessuto aziendale era più preparato, le banche ne hanno intensificato l’uso, consolidando tale strumento. Nelle altre realtà, invece, passato l’effetto lockdown si è ritornati in buona parte alla presenza sul luogo di lavoro.

I giudizi sull’esperienza di questo lavoro da remoto forzato sono stati comunque in linea di massima favorevoli, anche se non sono mancate alcune osservazioni negative da parte dei lavoratori, alcuni dei quali hanno lamentato l’impreparazione dei manager a gestire questa nuova esperienza, le proprie limitate competenze digitali, le difficoltà di mantenere un equilibrio fra la vita lavorativa e quella privata, la sensazione di isolamento e di rimpianto per l’ufficio.

Come ha ben dimostrato una recente ricerca dell’Osservatorio Smart Working del Politecnico di Milano, il lavoro agile non solo ha aiutato molte aziende ad assicurare la continuità della loro attività, ma ha anche messo in evidenza l’obsolescenza di modelli di lavoro immutati da anni, nei quali sono stati inseriti con successo il lavoro per obiettivi, il ruolo del digitale e l’importanza di un nuovo rapporto fra la vita lavorativa e quella familiare[4]. La stessa ricerca prende quindi atto dei risultati positivi dell’esperienza maturata nel corso del 2020 sotto la spinta della pandemia e ritiene che essa sia oltremodo preziosa per progettare e sperimentare nuovi modi di lavorare, che costituiranno un fondamentale strumento di vantaggio competitivo una volta arrivati a una condizione in cui finalmente sarà possibile tornare a scegliere tra lavoro agile e in presenza in funzione di necessità e preferenze. Si potrà allora realizzare il vero obiettivo dello smart working: dare alle persone autonomia nel definire dove, quando e con che strumenti svolgere ciascuna attività, a patto che da questo derivino migliori risultati per l’organizzazione, per le persone e per la collettività.

In estrema sintesi, il futuro dello smart working, nel più ampio contesto delle strategie e del funzionamento della banca, può essere ipotizzato ricordando che si tratta di ripensare la gestione della stessa banca secondo modelli rivisitati in radice, con nuovi paradigmi di organizzazione del lavoro, percorsi di cooperazione e fiducia trasversali, misurabili attraverso una pianificazione e un’operatività per obiettivi. Non si tratta, in definitiva, di creare una generazione di smart worker, né di rinunciare al lavoro di ufficio o di filiale, che resteranno a lungo i punti focali di relazione, ma di riprogettare i processi e le modalità di perseguimento dei target. Nel new normal post pandemia, le banche, come le altre imprese, dovranno promuovere una cultura basata sulla responsabilità e la fiducia, che valorizzi il potenziale delle persone e favorisca la diffusione di un mindset orientato al raggiungimento dei risultati.

L’adozione estensiva di una nuova modalità di lavoro, anche basata su una combinazione di lavoro da casa e lavoro in sede, offre inoltre l’opportunità per una transizione verso un modello più sostenibile per l’ambiente e, in particolare, per le persone, permettendo loro di meglio conciliare l’attività lavorativa con la vita personale e di accedere a maggiori opportunità professionali, anche per i talenti che non vivono vicino ai centri direzionali, con indubbi vantaggi sui livelli di motivazione e di produttività.

Una nuova modalità di organizzare il lavoro può portare a una maggiore efficienza nell’uso complessivo delle risorse a disposizione delle banche, ma anche del patrimonio immobiliare e delle risorse impiegate per sostenere viaggi e trasferimenti.

Le nuove funzioni della direzione HR

L’emergenza Covid-19 sembra aver definitivamente consacrato la direzione risorse umane come una delle funzioni strategiche per lo sviluppo futuro del business, anche in ambito bancario.

Alla funzione risorse umane spetta la sfida di guidare le persone in un momento caratterizzato da forti trasformazioni nel modo di lavorare e di gestire le interazioni con colleghi e clienti, cercando di mantenere alti i livelli di connessione, di engagement e di produttività.

Ed è proprio nell’evoluzione da remote working a smart working che la funzione risorse umane può giocare un ruolo chiave; per esempio, promuovendo programmi strutturati di change management, progettando percorsi di upskilling e reskilling per fronteggiare le esigenze di nuove competenze, rivedendo criticamente le modalità per gestire obiettivi e performance in un contesto di lavoro agile. Non è un caso che nelle banche più innovative ed evolute la funzione risorse umane abbia assunto in alcuni casi la denominazione di HR Transformation Department[5].

Anche la posizione dei manager coinvolti più direttamente nel governo delle risorse umane è cambiata e il ruolo di tale governo è in piena evoluzione. Alcuni temi che tenevano impegnate le direzioni del personale fino a pochi anni fa stanno infatti perdendo importanza: si pensi alla selezione, alla carriera, alla formazione, alla valutazione, agli aspetti connessi con le retribuzioni, all’outplacement e così via. Per contro, altri temi stanno entrano in modo preponderante nel lavoro delle direzioni risorse umane, come il welfare, l’active ageing, lo stesso smart working, le diversità e le pari opportunità, la sostenibilità ecologica e ambientale, l’intelligenza artificiale e i big data, la governance aziendale e il rapporto con tutti gli altri stakeholder aziendali.

Per questo motivo il collocamento di quella che era la direzione del personale nell’organigramma delle banche sta cambiando rispetto a quello storico e le competenze dei relativi responsabili non sono più solo quelle specialistiche di un tempo, ma molto più simili a quelle di un amministratore delegato, con l’aggiunta di forti conoscenze tecnologiche. Le risorse umane e la loro gestione stanno così diventando uno dei centri più importanti dello sviluppo dei business model delle banche e ne potrebbero condizionare il successo, coinvolgendo in modo unitario tutti gli aspetti del continuo cambiamento dell’attività bancaria[6].

Il futuro del lavoro e delle banche

Per il sistema bancario italiano il periodo 2000-2020 è stato caratterizzato da forti trasformazioni, che hanno portato allo sviluppo di piani di ottimizzazione delle strutture, alla semplificazione della rete di filiali, alla razionalizzazione delle risorse e al progressivo passaggio verso i canali digitali. Una rivoluzione che ha portato a un cambiamento degli equilibri tra i diversi canali di contatto con la clientela, con l’ascesa dei canali remoti e la riduzione delle interazioni dirette in filiale. Anche grazie a queste scelte strategiche e organizzative, il sistema bancario italiano è stato in grado di superare un periodo estremamente complesso, caratterizzato da tassi di interesse bassissimi o negativi, che hanno messo in crisi la redditività.

Ora è tempo di riportare le persone al centro delle banche come asset strategico per gestire la relazione con la clientela. Questo anche alla luce della profonda disruption causata dalla pandemia da Covid-19. Pensando al futuro è quindi probabile che anche per le banche valgano le affermazioni seguenti: «Perderanno sempre più importanza i luoghi in cui le cose si fabbricheranno, mentre ci saranno sempre più luoghi con lavoratori interconnessi che fabbricheranno il futuro. Si lavorerà dovunque e in nessun luogo, sempre e mai, con la consapevolezza che il lavoro sarà parte della vita e la vita sarà anche il lavoro, che però sarà finalmente gradevole… solo così la motivazione sarà alta, le teste libere e demanding»[7]. Le organizzazioni per prime non saranno più le stesse, il lavoro non sarà più lo stesso. D’altronde, l’organizzazione del lavoro come la conosciamo oggi ha più o meno due secoli di vita, prima era altro e in futuro sarà altro. Le persone hanno attese diverse, motivazioni diverse e considerano il lavoro stesso in modo diverso.

In sintesi

- I progressi tecnologici, la crescita culturale e la diversificazione dei bisogni della clientela stanno modificando i modelli di business delle banche, le loro strutture organizzative, le modalità di produzione e di distribuzione di prodotti e servizi, imponendo mutamenti nella qualità delle risorse umane impiegate.

- Il dilemma che il settore bancario si trova oggi ad affrontare nel processo di digitalizzazione è mantenere il giusto equilibrio tra automazione e contatto umano. La pandemia da Covid-19 ha posto l’accento sulla gestione del cliente, che sempre più richiede di essere assistito direttamente dal personale bancario, un dato riscontrabile anche tra le fasce giovani della popolazione.

- Alla direzione risorse umane del settore bancario spetta il compito di: promuovere programmi di change management, di upskilling e reskilling, e di rivedere le modalità per gestire obiettivi e performance in un contesto di lavoro agile. Non è un caso che nelle banche più innovative ed evolute la funzione risorse umane abbia assunto in alcuni casi la denominazione di HR Transformation Department.

E. Minelli (a cura di), Banca skill. Persone e tecnologie nella banca del futuro, Guerini Next, Milano, 2021.

R. Ruozi, P. Ferrari, G. Abate, «Lo sportello bancario del futuro», Bancaria, 5, 2020.

M. Magnani, Fatti non foste a viver come robot, Utet, Milano, 2020.

«Lo smart working ai tempi del Covid-19: come cambia il lavoro dopo l’emergenza», Osservatorio Smart Working-Politecnico di Milano, 2020.

«Oltre l’emergenza COVID nelle banche», Exton Consulting, 7 maggio 2020.

«La gestione delle risorse umane nell’era Covid-19: investire sulle persone», KPMG, 3 marzo 2021.

I. Covili Faggioli, «Il futuro della direzione del personale», in U. Frigelli (a cura di), HR. Le nuove frontiere, FrancoAngeli, Milano, 2020, p. 11.